จากกระแสข่าวที่กระทรวงการคลังประกาศจะผลักดันร่างพระราชบัญญัติภาษีบ้านและที่ดินให้เกิดขึ้นในรัฐบาลนี้ โดยอ้างความจำเป็นที่จะต้องปฏิรูประบบการคลังและการหารายได้ของภาครัฐ เพื่อรองรับการใช้จ่ายในการลงทุนโครงสร้างพื้นฐานของรัฐบาลในอนาคต แต่เมื่อต้องเผชิญกับเสียงคัดค้านอย่างกว้างขวางโดยเฉพาะจากคนชั้นกลางในเมือง รัฐบาลก็เปลี่ยนท่าทีสู่การเก็บพอเป็นพิธี ล่าสุดได้ชะลอการเก็บภาษีที่ดินและสิ่งปลูกสร้างออกไปเป็นปี 2560 วันนี้ลองมาดูกลไกและวิธีการจัดเก็บภาษีที่ดินของต่างประเทศ 10 ชาติ ที่ข้อมูลภายในของ สนช. ชุดปี 2550 ได้เคยทำการวิจัยและเสนอรายงานนี้ไว้ | ที่มาภาพประกอบ: dreamhomemakers.com

หลังการเปลี่ยนแปลงการปกครอง 2475 ประเทศมีกฎหมายเกี่ยวกับภาษีที่ดินและทรัพย์สินที่สำคัญ 2 ฉบับคือ พระราชบัญญัติภาษีโรงเรือนและที่ดิน พ.ศ.2475 และพระราชบัญญัติภาษีบำรุงท้องที่ พ.ศ. 2508 ซึ่งบังคับใช้อยู่ในปัจจุบัน ที่หลายฝ่ายระบุว่ามีปัญหาอยู่ด้วยกันหลายประการ และมีแนวคิดที่จะมีการแก้ไขปรับปรุงโดยรวมพระราชบัญญัติทั้งสองฉบับเข้าด้วยกันเป็น “พระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง” รวมถึงการจุดประเด็นนี้ในหลายๆ รัฐบาลที่ผ่านมา เมื่อมีความพยายามพูดถึงการขจัดความเหลื่อมล้ำในสังคม มักจะหยิบยกเรื่องการแก้ไขและควบรวมกฎหมายสองฉบับนี้ ให้มีประสิทธิภาพและมีกลไกการเก็บภาษีในอัตราก้าวหน้า รวมทั้งแนวคิดที่ว่าการแก้ไขกฎหมายนี้จะทำให้อำนาจการจัดเก็บรายได้ลงไปสู่ท้องถิ่น ให้ท้องถิ่นมีอำนาจในการบริหารมากขึ้น ทั้งในเรื่องคน ภาระหน้าที่ รวมทั้งงบ ประมาณ แต่จนแล้วจนรอด ก็มักจะเป็นแค่การโยนหินถามทาง เพราะเมื่อโดนแรงต้านจากผู้เสียผล ประโยชน์ หลายๆ รัฐบาลที่ผ่านมาก็มักจะพับเก็บโครงการนี้ไว้เสมอ

เช่นเดียวกับรัฐบาลที่เกิดขึ้นหลังการรัฐประหาร พฤษภาคม 2557 ที่ผ่านมา ก็นำเรื่องนี้ขึ้นมาพิจารณาอีกครั้ง และก็เกือบที่จะผลักดันการแก้ไขกฎหมายนี้ได้สำเร็จ โดยล่าสุด วันที่ 9 มี.ค. 2558 ที่ผ่านมา นายสมหมาย ภาษี รัฐมนตรีว่าการกระทรวงการคลังให้ข้อมูลว่า แนวทางล่าสุด (ก่อนถูกสั่งให้ชะลอ) นั้นได้ประกาศยกเลิกการเว้นภาษีและค่าลดหย่อนทั้งหมด แต่จะใช้วิธีกำหนดภาษีในอัตราที่ต่ำแทน เพื่อลดภาระให้ผู้มีรายได้น้อย แต่ฐานการจัดเก็บจะใหญ่ขึ้น เพราะทุกคนซึ่งมีที่อยู่อาศัยไม่ว่าบ้านราคาต่ำหรือสูงแค่ไหน จะต้องจ่ายภาษีที่ดินทุกรายเหมือนกันหมด โดยกำหนดเป็นอัตราดังนี้ คือ

บ้านมีราคาไม่เกิน 1 ล้านบาท เสียภาษี 250 บาท บ้านราคา 2 ล้านบาท เสียภาษี 500 บาท บ้านราคา 3 ล้านบาท เสียภาษี 1,000 บาท บ้านราคา 4 ล้านบาท เสียภาษี 1,500 บาท บ้านราคา 5 ล้านบาท เสียภาษี 2,500 บาท บ้านราคา 10 ล้านบาท เสียภาษี 7,500 บาท และบ้านราคา 20 ล้านบาท เสียภาษี 17,500 บาท เป็นต้น ขณะที่ที่ดินเพื่อการเกษตร จะยังมีการยกเว้นภาษีให้สำหรับราคาไม่เกิน 1.5 ล้านบาท

แต่ต่อจากนั้น ในวันที่ 11 มี.ค. 2558 พล.อ.ประยุทธ์ จันทร์โอชา นายกรัฐมนตรีและหัวหน้าคณะรักษาความสงบแห่งชาติ (คสช.) กลับได้สั่งให้กระทรวงการคลังชะลอร่าง พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้าง ไว้ก่อนโดยให้เหตุผลว่าเกรงว่าจะทำให้ประชาชนเดือดร้อนจากภาวะเศรษฐกิจที่ยังมีปัญหา โดยสั่งให้ชะลอไปถึงปี พ.ศ. 2560 เลยทีเดียว

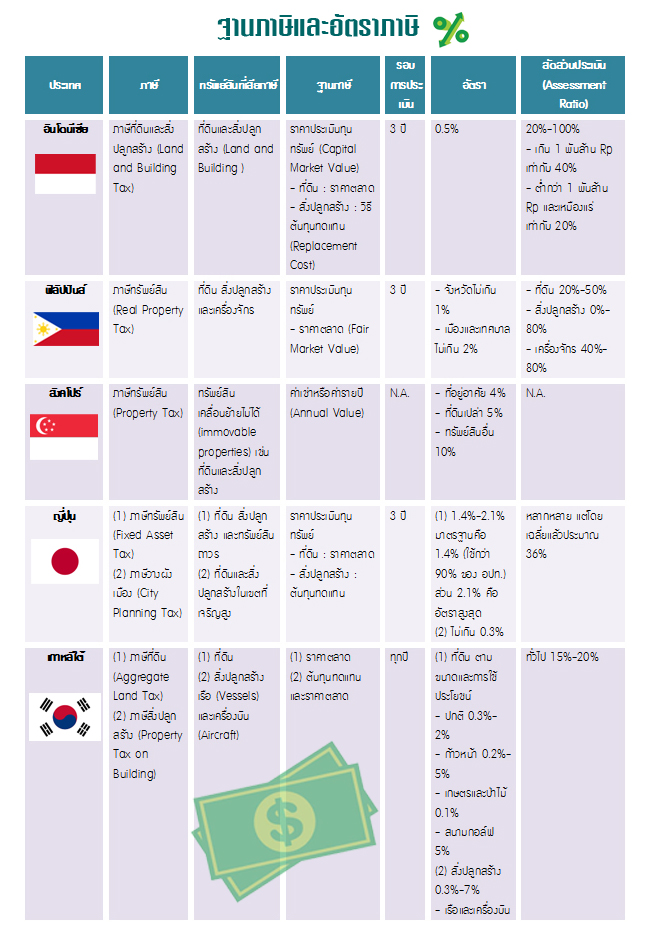

วันนี้เราลองมาดูตัวอย่างประสบการณ์ต่างประเทศ 10 ชาติที่มีการเก็บภาษีในทำนองนี้ ว่ากลไกและวิธีการจัดเก็บภาษีที่ดินในต่างแดนเป็นอย่างไรกันบ้าง

ภาษีที่ดินและสิ่งปลูกสร้าง: ประสบการณ์ต่างประเทศ

หลังการรัฐประหารยึดอำนาจจากรัฐบาลของ พ.ต.ท.ทักษิณ ชินวัตร เมื่อปี 2549 นั้น ประเด็น “ภาษีที่ดิน” ถูกหยิบยกขึ้นมาพูดถึงเพื่อนำมาเป็นกลไกลดความเหลื่อมล้ำในสังคม และในครั้งนั้นได้มีการศึกษาอย่างเป็นระบบ โดยจากรายงานเรื่อง “การพิจารณาศึกษาร่างกฎหมายว่าด้วยที่ดินและสิ่งปลูกสร้าง” โดยคณะกรรมาธิการการคลัง การธนาคารและสถาบันการเงิน สภานิติบัญญัติแห่งชาติ ชุดปี 2550 ที่มี สังสิต พิริยะรังสรรค์ เป็นประธานคณะ ได้ทำการศึกษาเปรียบเทียบภาษีทรัพย์สินของประเทศต่างๆ จำนวน 10 ประเทศ ได้แก่ ออสเตรเลีย อังกฤษ ฝรั่งเศส สหรัฐอเมริกา ญี่ปุ่น เกาหลีใต้ ไต้หวัน อินโดนีเซีย ฟิลิปปินส์ และสิงคโปร์ พบว่ามีประเด็นที่น่าสนใจ สรุปได้ดังนี้

ฐานภาษี พบว่าประเทศส่วนใหญ่เก็บภาษีทรัพย์สินจากที่ดินและสิ่งปลูกสร้าง (ทั้งที่เป็นที่อยู่อาศัยและทำการค้า) และมีบางประเทศที่เก็บภาษีเครื่องจักร เช่น ฟิลิปปินส์ และญี่ปุ่น ส่วนประเทศเกาหลีใต้มีการเก็บภาษีเรือและเครื่องบินด้วย โดยมีออสเตรเลียเพียงประเทศเดียวที่เก็บภาษีจากทรัพย์สินจากที่ดินโดยไม่เก็บสิ่งปลูกสร้าง

ทรัพย์สินที่ไม่ต้องเสียภาษี ใน 10 ประเทศที่ทำการศึกษานั้น ได้ให้การยกเว้นภาษีจากทรัพย์สินบางประเภท โดยมีหลักเกณฑ์การพิจารณาที่แตกต่างกันไป เช่น การใช้หลักความเป็นเจ้าของ (เช่น ทรัพย์สินของรัฐบาลหรือเอกชน) หลักการใช้ประโยชน์ในทรัพย์สิน (เช่น ทรัพย์สินที่ใช้ในกิจกรรมการกุศลหรือกิจกรรมที่ไม่แสวงหากำไร) หรือจากคุณลักษณะของผู้เป็นเจ้าของหรือผู้ที่ครอบครองทรัพย์สิน (เช่น ยกเว้นภาษีให้แก่ผู้สูงอายุหรือผู้พิการ เป็นต้น) ทั้งนี้ ทรัพย์สินที่ได้รับการยกเว้นส่วนใหญ่ได้แก่ ทรัพย์สินของรัฐ โรงเรียนและมหาวิทยาลัย ทรัพย์สินที่เป็นศาสนสถานและสุสานสาธารณะ โรงพยาบาลสาธารณะ องค์กรที่ทำกิจกรรมการกุศลโดยไม่แสวงหาผลกำไร ถนนและสวนสาธารณะ ห้องสมุด สถานทูตและทรัพย์สินขององค์การระหว่างประเทศ เช่น องค์การสหประชาชาติ เป็นต้น นอกจากนี้แล้วในบางประเทศยังมีการยกเว้นให้ที่ดินที่ใช้ทำการเกษตรกรรมและบ้านอยู่อาศัยด้วย

การประเมินมูลค่าทรัพย์สิน สำหรับวิธีการประเมินหามูลค่าทรัพย์สินเพื่อเสียภาษีที่ดินและปลูกสร้างพบว่า ส่วนใหญ่แล้วใช้มูลค่าตามราคาประเมินทุนทรัพย์ (Capital Value) เป็นฐานภาษี มีเพียงสิงคโปร์และฝรั่งเศสที่ใช้ค่าเช่าหรือค่ารายปีเป็นฐานภาษี เช่นเดียวกับภาษีโรงเรือนและที่ดินของไทย ที่น่าสนใจคือประเทศอังกฤษที่ใช้ทั้ง 2 วิธีประกอบกัน กล่าวคือ ถ้าเก็บภาษีที่เก็บจากโรงเรือนอยู่อาศัย (Council Tax) จะใช้วิธีเปรียบเทียบราคาตลาด แต่ถ้าเก็บภาษีจากสถานประกอบการธุรกิจแล้ว จะใช้ค่าเช่าเป็นฐานสำหรับการประเมินหาค่าภาษี

ทั้งนี้มีจุดน่าสังเกตคือ การหามูลค่าที่ดินส่วนใหญ่แล้วใช้วิธีเปรียบเทียบราคาตลาด ส่วนการประเมินหาค่ามูลค่าสิ่งปลูกสร้าง พบว่าเกือบทุกประเทศใช้วิธีการหาต้นทุนทดแทน (Replacement Cost) ซึ่งเป็นการหามูลค่าสิ่งปลูกสร้างโดยสมมติว่าโรงเรือนสิ่งปลูกสร้างที่กำลังพิจารณาอยู่นั้น ถ้าหากต้องทำการก่อสร้างใหม่โดยใช้วัสดุและการออกแบบใกล้เคียงกัน ตลอดจนใช้แรงงานท้องถิ่นแล้ว จะมีต้นทุนในการก่อสร้างใหม่เท่าไร ซึ่งเมื่อนำค่าเสื่อมราคาตามอายุของสิ่งปลูกสร้างมาหักออกก็จะได้มูลค่าสิ่งปลูกสร้างปัจจุบัน อย่างไรก็ดีในหลายรัฐของประเทศสหรัฐอเมริกา ซึ่งมีความก้าวหน้าในด้านเทคโนโลยีการเก็บข้อมูลค่อนข้างสูงนั้น ก็ได้ใช้วิธีเปรียบเทียบราคาตลาดในการหามูลค่าสิ่งปลูกสร้างด้วย สำหรับออสเตรเลีย ซึ่งเก็บภาษีที่ดินเท่านั้น ได้ใช้วิธีการประเมินหามูลค่าที่ดินที่เรียกว่า Unimproved Value of Land โดยประมูลมูลค่าที่ดินโดยเสมือนว่าที่ดินนั้นไม่เคยได้รับการพัฒนามาก่อนเลย

รอบระยะเวลาการประเมินราคาทรัพย์สิน ภาษีทรัพย์สินที่ดีและเป็นธรรม นอกจากขึ้นอยู่กับวิธีการประเมินหามูลค่าทรัพย์สินที่ใกล้เคียงกับมูลค่าที่แท้จริงในครั้งแรกที่ทำการประเมินแล้ว ยังขึ้นกับกรอบระยะเวลาที่ทำการประเมินใหม่ (Revaluation) หรือความถี่ของการประเมินด้วย เพราะทรัพย์สินย่อมมีมูลค่าผันแปรไปตามมูลเหตุปัจจัยทางสภาพแวดล้อมทางเศรษฐกิจและสังคมที่เปลี่ยนแปลงไป ดังนั้นการประเมินราคาทรัพย์สินบ่อยครั้ง ย่อมทำให้ราคาทรัพย์สินเป็นปัจจุบันยิ่งขึ้น ทั้งยังป้องกันการเพิ่มขึ้นของราคาทรัพย์สินที่มากเกินไปจนทำให้ผู้เสียภาษีมีภาระมากขึ้น อย่างไรก็ตามการประเมินมูลค่าทรัพย์สินบ่อยครั้งเกินไปก็อาจจะส่งผลต่อต้นทุนของรัฐที่เพิ่มขึ้น ทำให้ส่วนใหญ่แล้วไม่สามารถประเมินมูลค่าทรัพย์สินได้ทุกปี

จากการศึกษาพบว่าประเทศที่มีรอบระยะเวลาการประเมินทรัพย์สินทุกๆ ปี ได้แก่ เกาหลีใต้, ออสเตรเลียบางรัฐ และสหรัฐอเมริกาบางรัฐ ประเมินทุก 3 ปี ได้แก่ อินโดนีเซีย, ฟิลิปปินส์, ญี่ปุ่น และไต้หวัน ประเมินทุก 5 ปีหรือมากกว่านั้น ได้แก่ อังกฤษ ฝรั่งเศส ออสเตรเลียบางรัฐ และสหรัฐอเมริกาบางรัฐ

หน่วยงานที่ทำหน้าที่ประเมินราคาทรัพย์สิน ส่วนใหญ่แล้วหน่วยงานของรัฐบาลกลางเป็นผู้ทำหน้าที่ดังกล่าว หรืออย่างน้อยก็เป็นผู้วางเกณฑ์หรือระเบียบวิธีปฏิบัติเกี่ยวกับงานประเมินทรัพย์สินเพื่อให้ อปท. ถือปฏิบัติ โดยประเทศที่หน่วยงานของรัฐบาลกลางทำหน้าที่ประเมินราคาทรัพย์สินเพื่อเสียภาษี ได้แก่ อังกฤษ, ฝรั่งเศส, ออสเตรเลีย (รัฐบาลมลรัฐ), อินโดนีเซีย และสิงคโปร์ ในขณะที่ประเทศ ญี่ปุ่น, เกาหลีใต้ ใต้หวัน และฟิลิปปินส์ กฎหมายกำหนดให้ท้องถิ่นเป็นผู้ประเมินราคาทรัพย์สิน แต่ทั้งนี้ต้องเป็นไปตามระเบียบวิธีการประเมินที่กำหนดโดยรัฐบาลกลาง ส่วนประเทศสหรัฐอเมริกา อปท. และรัฐบาลมลรัฐ ร่วมกันทำหน้าที่ดังกล่าว

อัตราภาษี พบว่า กลุ่มประเทศที่ใช้ราคาประเมินทุนทรัพย์โดยวิธีเปรียบเทียบราคาตลาดเป็นฐานภาษีระหว่าง 0.3%-7% ส่วนประเทศที่ใช้ค่าเช่าเป็นฐานภาษี จะมีอัตราภาษีที่แตกต่างกันค่อนข้างมาก กล่าวคือ สิงคโปร์ 4%-10% อังกฤษ 42%-43.6% สำหรับฝรั่งเศสอัตราภาษีขึ้นอยู่กับความต้องการใช้เงินของ อปท. แต่ต้องไม่เกินอัตราเพดานภาษีที่กำหนดไว้ในกฎหมาย ซึ่งเป็นกระบวนการเดียวกับที่ใช้ในประเทศสหรัฐอเมริกา

อย่างไรก็ดี โดยข้อเท็จจริงมักจะปรากฏว่าอัตราภาษีที่กำหนดไว้ในกฎหมาย (Nominal Rate) กับอัตราภาษีที่จัดเก็บจริง (Effective Rate) มักแตกต่างกัน เช่น ประเทศอินโดนีเซียซึ่งมีอัตราภาษีตามกฎหมายเท่ากับ 0.5% แต่มีอัตราภาษีที่แท้จริงน้อยกว่า 0.5% หรือฟิลิปปินส์ที่มีอัตราภาษีเท่ากับ 2% แต่อัตราภาษีที่แท้จริงเท่ากับ 0.007% เท่านั้น ที่เป็นเช่นนี้เป็นผลสืบเนื่องจากการใช้ "สัดส่วนประเมิน" (Assessment Ratio) นั่นเอง

สัดส่วนประเมิน (Assessment Ratio) เป็นตัวแปรสำคัญที่มีผลต่อการคำนวณหาค่าภาษีทรัพย์สินซึ่งมีการใช้อยู่ในหลายประเทศ เช่น อินโดนีเซีย, ฟิลิปปินส์ และอังกฤษ เป็นต้น โดยเมื่อนำสัดส่วนประเมินมาคูณกับมูลค่าฐานภาษีแล้ว จะได้มูลค่าทรัพย์สินพึงประเมินเพื่อเสียภาษี (Assessed Value) ตัวอย่างเช่น ประเทศอินโดนีเซียกำหนดสัดส่วนประเมินไว้ที่ 40% ดังนั้น หากมูลค่าที่ดินรวมกับสิ่งปลูกสร้างเท่ากับ 1 ล้านบาท จะได้ Assessed Value เท่ากับ 4 แสนบาท เมื่อนำ 4 แสนบาทคูณกับอัตราภาษี (Nominal Rate) 0.5% ก็จะได้ภาษีเท่ากับ 2 พันบาท ซึ่งหมายความว่าทรัพย์สินที่มีมูลค่า 1 ล้านบาท ถ้าหากไม่มีการกำหนดค่าสัดส่วนประเมินแล้ว ต้องเสียภาษี 5 พันบาท แต่เมื่อมีการกำหนดค่าสัดส่วนประเมินก็จะเสียเพียง 2 พันบาท เท่ากับว่ามี Effective Rate 0.2% ทั้งนี้วัตถุประสงค์ของการกำหนดค่าสัดส่วนประเมินไว้ในกฎหมายก็เพื่อทำให้ระบบภาษีมีความยืดหยุ่นมากขึ้น

หน่วยงานกำหนดอัตราภาษี ถึงแม้ว่า อปท. จะเป็นผู้จัดเก็บภาษีทรัพย์สิน แต่อำนาจในการกำหนดอัตราภาษียังคงเป็นหน้าที่ของรัฐบาลกลาง ทั้งนี้จากการศึกษาพบว่ามีเพียง อปท. ไต้หวันและอังกฤษ (เฉพาะการเก็บ Council Tax) ที่มีอำนาจในการกำหนดอัตราภาษีในเขตพื้นที่ของตนเอง ในขณะที่สหรัฐอเมริกาและฝรั่งเศส อปท. จะกำหนดอัตราภาษีร่วมกับรัฐบาลมลรัฐหรือรัฐบาลกลางแล้วแต่กรณี เนื่องจากในประเทศเหล่านี้อัตราภาษีจะขึ้นอยู่กับความต้องการใช้เงินงบประมาณของแต่ละท้องถิ่น

ส่วนประเทศญี่ปุ่น รัฐบาลกลางเป็นผู้กำหนดอัตราภาษีมาตรฐานรวมทั้งภาษีขั้นสูง เพื่อให้ท้องถิ่นเลือกใช้ตามความเหมาะสมของแต่ละพื้นที่ เช่นเดียวกับฟิลิปปินส์ที่รัฐบาลกลางกำหนดอัตราภาษีขั้นต่ำและขั้นสูงไว้ในกฎหมาย หรืออินโดนีเซียที่รัฐบาลกลางกำหนดอัตราภาษีให้ท้องถิ่นใช้ แต่ให้อำนาจแต่ละท้องถิ่นในการกำหนดระดับการลดหย่อนภาษี (Deduction) สำหรับประเทศอื่นๆ อำนาจในการกำหนดอัตราภาษีเป็นของรัฐบาลกลางทั้งสิ้น

หน่วยงานจัดเก็บภาษี ในทางทฤษฎี หน้าที่ในการจัดเก็บภาษีทรัพย์สินควรเป็นหน้าที่ของท้องถิ่น เนื่องจากฐานภาษีอยู่ในท้องถิ่น และท้องถิ่นมีความใกล้ชิดรู้ว่าใครเป็นเจ้าของทรัพย์สินและได้มีการใช้ประโยชน์ทรัพย์สินนั้นตามควรแก่สภาพที่ควรจะเป็นหรือไม่ เป็นต้น

ทั้งนี้ส่วนใหญ่ของประเทศที่ทำการศึกษาได้มอบหมายให้ อปท. มีหน้าที่จัดเก็บภาษี อย่างไรก็ดี มีบางประเทศ คือ ฝรั่งเศส อินโดนีเซีย และสิงคโปร์ ที่หน่วยงานของกระทรวงการคลังทำหน้าที่เก็บภาษีแทนท้องถิ่น หรือออสเตรเลียที่รัฐบาลมลรัฐเป็นผู้จัดเก็บภาษี เนื่องจากภาษีที่ดินของออสเตรเลียเป็นภาษีของรัฐบาลมลรัฐ

การได้รับเงินภาษี กล่าวได้ว่าภาษีทรัพย์สินถือเป็นรายได้ที่สำคัญของ อปท. ซึ่งแม้ว่าบางประเทศรัฐบาลกลางเป็นผู้จัดเก็บภาษีดังกล่าวแทนท้องถิ่นก็ตาม แต่ก็ได้ส่งเงินภาษีที่จัดเก็บได้คืนแก่ท้องถิ่น โดยมีการคิดค่าใช้จ่ายในการจัดเก็บภาษีแทนตามสมควร สำหรับสิงคโปร์ซึ่งเป็นประเทศที่มีขนาดเล็ก ภาษีดังกล่าวถือเป็นของรัฐบาล ขณะที่เกาหลีใต้มีการแบ่งภาษีบางส่วนให้กับรัฐบาลภูมิภาค (Regional) อีกด้วย

เรื่องที่เกี่ยวข้อง

จับตา: เปรียบเทียบการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างของประเทศต่างๆ 10 ประเทศ

www.facebook.com/tcijthai

ป้ายคำ