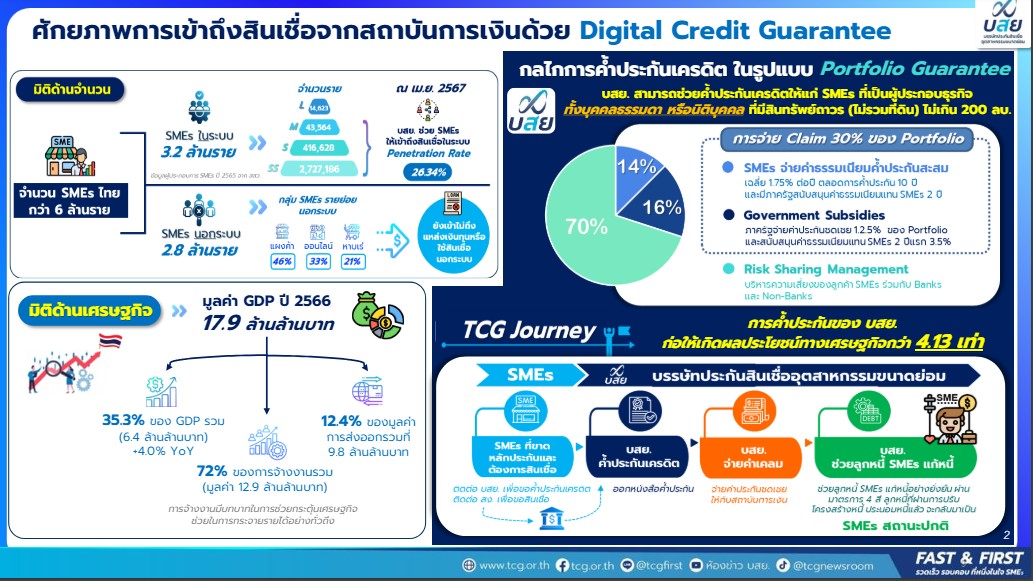

ข้อมูลสำนักงานส่งเสริมวิสาหกิจขนาดกลางและขนาดย่อม (สสว.) และธนาคารแห่งประเทศไทย (ธปท.) พบว่าจากจำนวน SMEs ในระบบทั้งหมด 3.2 ล้านราย มี SMEs ไม่ถึงครึ่งที่เข้าถึงสินเชื่อเพื่อธุรกิจในระบบสถาบันการเงิน

สำนักข่าวอินโฟเควสท์ รายงานเมื่อช่วงต้นเดือน มิ.ย. 2567 ว่านายสมชาย เลิศลาภวศิน ผู้ช่วยผู้ว่าการ สายนโยบายสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) กล่าวในงานเสวนา "กลไกค้ำประกันเครดิต ตัวช่วยของ SMEs ในการเข้าถึงเงินทุน" ว่า การเข้าถึงแหล่งเงินทุนของ SMEs เป็นปัญหาเชิงโครงสร้างที่สำคัญของไทย โดยสินเชื่อธุรกิจ SMEs หดตัวต่อเนื่องตั้งแต่ช่วงก่อนโควิด-19 ถึงปัจจุบัน (ล่าสุด ณ ไตรมาส 1/67 สินเชื่อธุรกิจ SMES หดตัว 5.1%)

นอกจากนี้ จากข้อมูลสำนักงานส่งเสริมวิสาหกิจขนาดกลางและขนาดย่อม (สสว.) และ ธปท. พบว่าจากจำนวน SMEs ในระบบทั้งหมด 3.2 ล้านราย มี SMEs ไม่ถึงครึ่งที่เข้าถึงสินเชื่อเพื่อธุรกิจในระบบสถาบันการเงิน

โดยเหตุที่ SMEs เข้าถึงแหล่งเงินทุนได้ยาก เนื่องจากมีทุน และความสามารถในการแข่งขันที่จำกัด ทำให้ผลประกอบการผันผวน การมีข้อมูลประวัติทางการเงินไม่เพียงพอ และไม่มีหลักประกัน รวมทั้งมูลค่าสินเชื่อมีขนาดเล็ก ไม่คุ้มกับต้นทุนของสถาบันการเงินในการประเมินและติดตามความเสี่ยง ทำให้สถาบันการเงินโดยรวมระมัดระวังการปล่อยสินเชื่อ หรือให้สินเชื่อด้วยต้นทุนกู้ยืมที่สูงกว่าธุรกิจขนาดใหญ่ เพื่อชดเชยความเสี่ยง

นายสมชาย กล่าวว่า ช่วงที่ผ่านมา การค้ำประกันโดยบรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) เป็นกลไกสำคัญที่แบ่งเบาความเสี่ยงของ SMEs ทำให้ธนาคารกล้าปล่อยสินเชื่ออย่างทั่วถึงขึ้น ซึ่งโครงการค้ำประกันสินเชื่อ (Portfolio Guarantee Scheme - PGS) ของ บสย. แต่ละโครงการ รวมถึงการค้ำประกันสินเชื่อฟื้นฟูในช่วงโควิด-19 มีส่วนช่วยให้สินเชื่อธุรกิจ SMEs ขยายตัวได้แม้ในช่วงวิกฤต

อย่างไรก็ดี กลไกค้ำประกันในปัจจุบันยังมีข้อจำกัด เช่น

1. ขอบเขตการค้ำประกันที่จำกัด โดยครอบคลุมเฉพาะการค้ำประกันสินเชื่อที่ปล่อยโดยสถาบันการเงิน (ธนาคารพาณิชย์ สถาบันการเงินเฉพาะกิจ บริษัทเงินทุน บริษัทเครดิตฟองชิเอร์) และบริษัทลูกเท่านั้น และสินเชื่อธุรกิจ SMEs ขยายตัวในช่วงโควิด-19 เป็นผลจากมาตรการสินเชื่อ soft loan/สินเชื่อฟื้นฟู

2. ข้อมูลและเครื่องมือไม่เพียงพอ ทำให้การประเมินความเสี่ยงของ SMEs แต่ละรายทำได้ยาก จึงต้องใช้วิธีค้ำประกันแบบกลุ่ม (portfolio guarantee) ที่คิดค่าธรรมเนียมจากลูกหนี้เท่ากันทุกรายในแต่ละโครงการ ทำให้ลูกหนี้บางส่วน อาจต้องจ่ายค่าธรรมเนียมสูงกว่าความเสี่ยงของตนเอง

3. การค้ำประกันขาดความยืดหยุ่นในการช่วยสนับสนุนภาคธุรกิจ ที่สอดคล้องกับทิศทางยุทธศาสตร์ของประเทศ หรือเป็นกลไกให้ความช่วยเหลือภาคธุรกิจในช่วงวิกฤต เห็นได้จากในช่วงโควิด 19 ที่ต้องออกพระราชกำหนด (พ.ร.ก.) เพื่อให้สินเชื่อดอกเบี้ยต่ำ (soft loan) แก่ SMEs ในการช่วยเหลือเพิ่มเติม

ทั้งนี้ กลไกค้ำประกันเครดิตที่มีประสิทธิภาพ ควรตอบโจทย์ทั้งภาครัฐ ผู้ให้กู้ยืม และ SMEs ภายใต้แรงจูงใจที่เหมาะสมร่วมกัน โดยตัวอย่างกลไกค้ำประกันเครดิตที่ประสบความสำเร็จในประเทศที่มี SMEs เป็นแกนหลักคล้ายกับไทย เช่น เกาหลีใต้ มาเลเชีย และไต้หวัน มีลักษณะสำคัญ ดังนี้

1.ไม่จำกัดประเภทผู้ให้กู้ยืม หรือรูปแบบการกู้ยืมอยู่ที่เฉพาะสินเชื่อ ทำให้สามารถสนับสนุนการเข้าถึงแหล่งเงินทุนของ SMEs ในรูปแบบที่หลากหลาย และเหมาะกับธุรกิจแต่ละกลุ่มมากขึ้น รวมถึงสนับสนุนธุรกิจตามเป้าหมายการขับเคลื่อนเศรษฐกิจของประเทศในระยะยาว

2.มีข้อมูลและแบบจำลองเพื่อใช้ประเมินความเสี่ยงด้านเครดิต ที่สะท้อนระดับความเสี่ยงของลูกหนี้แต่ละราย ทำให้กำหนดค่าธรรมเนียมที่เหมาะสมได้ (risk-based pricing)

3.มีความยืดหยุ่น สามารถใช้เป็นกลไก/เครื่องมือเชิงนโยบาย ทั้งในภาวะปกติ และช่วงวิกฤต

4.มีเงินทุน (funding) ที่มีเสถียรภาพ มั่นคง ที่มาจากผู้มีส่วนได้เสียในแต่ละภาคส่วน เช่น เกาหลีใต้ เงินสมทบจะมาจากทั้งรัฐบาล สถาบันการเงิน และภาคธุรกิจอื่น ๆ ตามความสมัครใจ ทำให้ทั้งรัฐ สถาบันการเงิน และเอกชน ต้องร่วมกันประเมินและปล่อยสินเชื่ออย่างรับผิดชอบ

5.ให้การสนับสนุน SMEs มากกว่าเพียงแค่การเข้าถึงแหล่งเงินทุน อาทิ เป็นที่ปรึกษาทางการเงินที่มีบริการครบวงจร ทั้งให้คำปรึกษาเกี่ยวกับการดำเนินธุรกิจ และการบริหารจัดการเงินเพื่อช่วยยกระดับศักยภาพของ SMEs

"หัวใจของเอสเอ็มอี ไม่ใช่แค่เงิน แต่ต้องมีความเข้าใจตลาด การแข่งขัน และ Product เข้ามาเป็นตัวเสริม ซึ่งหวังว่าประสบการณ์และแนวทางจากต่างประเทศ จะเข้ามายกระดับค้ำประกันของเราให้ดีขึ้น โดย ธปท.อยู่ระหว่างพูดคุยกับกระทรวงการคลัง เพื่อออกแบบการค้ำประกันมาใช้โดยเร็วที่สุด" นายสมชาย กล่าว

ด้านนายชัยยศ ตันพิสุทธิ์ ผู้ช่วยผู้จัดการใหญ่ ธนาคารกสิกรไทย (KBANK) กล่าวว่า ธนาคารมีหน้าที่สนับสนุนให้ SMEs เติบโตและเกิดการจ้างงาน โดยธนาคารจะดูเครื่องมือการช่วยเหลือที่เหมาะสม เช่น หากลูกค้ามีสินทรัพย์หลักประกัน ก็สามารถปล่อยสินเชื่อและดอกเบี้ยจะถูกลง แต่หากไม่มีสินทรัพย์ หรือมีไม่เพียงพอกับวงเงินที่ต้องการ ธนาคารจะเริ่มให้ บสย.เข้ามาช่วยค้ำประกัน

"สิ่งที่เป็นปัญหา คือ ความสม่ำเสมอของงบประมาณของโครงการค้ำประกันผ่านบสย.ไม่มีความต่อเนื่อง เมื่อเทียบกับประเทศเกาหลี มาเลเซีย ที่มีการจัดสรรงบประมาณ 0.2% เพื่อใช้ในโครงการ และหากมีการค้ำประกันแบบรายบุคคล (Individual) จะค่อนข้างดี เพราะธนาคารจะไม่ต้องเป็นคนพิจารณา แต่จะเป็นบสย.เป็นผู้พิจารณา" นายชัยยศ กล่าว

นายสิทธิกร ดิเรกสุนทร กรรมการและผู้จัดการทั่วไป บสย. กล่าวว่า ปัจจุบัน บสย.มีการช่วยเหลือ SMEs ผ่านการค้ำประกันสะสมราว 8 แสนราย ซึ่งประมาณ 50% หรือราว 4 แสนราย เป็นลูกค้าที่เกิดขึ้นในช่วงโควิด-19 โดยเฉลี่ยวงเงิน 80,000-120,000 บาทต่อราย สะท้อนว่า SMEs ต้องการสภาพคล่องเท่านั้น ดังนั้น เรื่องของแหล่งเงินทุนเป็นเรื่องสำคัญ

"เป้าหมาย KPI ของ บสย. ต้องการเน้นจำนวนรายที่เข้าถึงสินเชื่อ และเข้าถึงการค้ำประกัน แต่ยอมรับว่าปัญหาของ SMEs มีหลายมิติทับซ้อนกัน และต้องมีการแก้กฎหมาย พ.ร.บ. บสย.ให้สามารถค้ำประกันกว้างขึ้น จากเดิมที่สามารถค้ำประกันบนสินเชื่อเท่านั้น" นายสิทธิกร ระบุ

ด้านนายสมชัย จิตสุชน ผู้อำนวยการวิจัยด้านการพัฒนาอย่างทั่วถึง สถาบันวิจัยเพื่อการพัฒนาประเทศไทย (TDRI) กล่าวว่า จุด Pain Point ของผู้ประกอบการ SMEs คือ ใหญ่กระจุก เล็กกระจาย ทำให้รายเล็กการเข้าถึงสินเชื่อยาก และในอัตราดอกเบี้ยแพง หนี้เสียสูง รวมถึงการใช้เทคโนโลยีค่อนข้างน้อย

ดังนั้น หากออกแบบการค้ำประกันให้เหมาะสมกับทุกคนได้ จะเป็น Win-Win ทั้งภาครัฐ ผู้ให้กู้ และ SMEs ซึ่งจะช่วยก่อให้เกิดการจ้างงานและ GDP จะเพิ่มในที่สุด แม้ว่างบประมาณจะมาหรือไม่ก็ตาม ก็สามารถเดินหน้าไปได้

www.facebook.com/tcijthai

ป้ายคำ